私は以前からローンは「金利より期間(年数)が重要」と主張しています。

スタートアップの不動産投資家がCFを効率的に増やすためには、金利が0.1%低い金融機関を選ぶのではなく、1年でも長い期間を設定してくれる金融機関を選ぶべきという意味です。

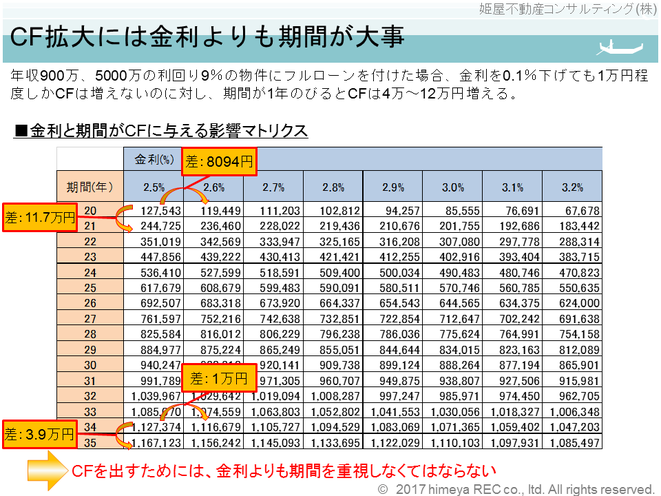

今回、いつも弊社で使用しているシミュレーションを更新して、金利と期間の変化によりCFがどれくらい変わるかというのをどのような条件でも出せるようにしましたので

その結果を一部お伝えします。

この例で見ると

期間が20年→21年に増えた場合、手残りのCFは11.7万円増えるのに対し、

金利が2.6%→2.5%に下がった場合、手残りのCFは8000円しか増えません。

また、

期間が34年→35年に増えた場合、手残りのCFは3.9万円増えるのに対し、

金利が2.6%→2.5%に下がった場合、手残りのCFは1万円しか増えません。

つまり、やみくもに低金利を求めるという風潮は数値的にはあっていないということです。

最近、投資家の方がよくイールドギャップは何%くらいが良いのでしょうかという質問をされるのですが、多くの方はイールドギャップを正しく認識されていません。

金利差のことをイールドギャップと呼ぶ人もいますが、イールド(yield)=(生み出す)という英語の意味から考えると

本当の意味でのイールドギャップとは、「生み出す差」つまり「収益差」なのです。

金利差のことだけをイールドギャップと捉えて、少しでも低金利でのローンを望むあまり期間のことを軽視すると

手残りのCF(=本当のイールドギャップ)が思った以上に残らないという風に足元をすくわれます。